服务热线

400 920 5548

新闻

新闻今年前三季证券交易市场表现持续震荡,券商展业迎来挑战。自9月24日监管层集中推出一揽子政策后,A股市场表现持续高歌,9月暴涨“收官”。在此背景下,券商业绩有哪些看点,值得期待。

10月29日晚,包括中信证券、招商证券、国信证券在内的多家上市券商发布三季报。中信证券今年前三季营收461.42亿元、归母净利润167.99亿元。

值得一提的是,多家上市券商的第三季单季业绩出现高增。其中,第一创业第三季度归母净利润同比增长近20倍;东北证券同比增幅也超过10倍。

10月29日晚,中信证券发布今年三季报,成为首家披露三季度业绩的证券公司。公告显示,中信证券前三季度营业收入461.42亿元,小幅增长0.73%;归母纯利润是167.99亿元,小幅增长2.35%,显示出公司今年前三季业绩的整体平稳。

其中,中信证券第三季度单季业绩大幅度增长,归母纯利润是62.29亿元,同比增长21.94%。值得一提的是,该头部券商自营业务的重要指标之一——“公允市价变动收益”第三季度大增130.55%。

同日,华南两家大型券商亦披露三季报。招商证券和国信证券今年前三季度营业收入均超过百亿,分别为142.79亿元、122.71亿元,但都出现小幅下滑,降幅在5%以内;归母净利润方面,招商证券为71.50亿元,增长11.68%;国信证券为48.79亿元,小幅增长0.1%。

上述两家券商在第三季度单季归母净利润表现同样突出,招商证券和国信证券分别大幅度增长43.43%、35.5%。

截至10月29日,已有13家上市券商公布三季度“成绩单”。除前述三家大型券商外,其他中小型券商前三季多数表现平平。个别中小型证券公司逆市大幅增长。

其中,首创证券今年前三季度营收18.53亿元,同比增长42.81%;归母纯利润是7.50亿元,大增63.10%。

第一创业前三季度营收24.01亿元,同比增长25.54%%;归母纯利润是6.41亿元,接近翻倍增长。有必要注意一下的是,该券商第三季单季归母纯利润是2.41亿元,同比增长高达1906.26%。

第三季单季同样出现业绩翻倍增长的还有东北证券,该券商单季归母纯利润是3.41亿元,同比大增1059.65%。

从上市券商的收入构成来看,自营与资管两大板块是多数券商“成绩单”的亮点,贡献了业绩弹性。

在自营业务方面,根据券商中国记者对自营收入(“自营收入=投资净收益+公允市价变动净收益-对联营企业和合资经营企业的投资收益”)的统计,截至10月29日,共有10家上市券商的自营收入同比增幅超过两位数,占比达到77%。

其中,国元证券与第一创业两家券商自营收入同比增幅均超过130%,收入规模分别为18.65亿元、9.95亿元。

华安证券的自营收入增幅也达到63.88%,收入规模12.09亿元。招商证券前三季度自营收入71.66亿元,同比增长51.88%。

相应地,太平洋证券自营收入表现相对较弱,今年前三季度为2.27亿元,同比减少39.53%。

其中,首创证券今年前三季度资管业务手续费净收入为7.48亿元,同比大增103.45%。国信证券资管同样表现强劲,前三季度收入规模6.34亿元,同比增长81.62%。另有一家券商资管收入增幅也超过80%,西部证券今年前三季资管收入规模为1.26亿元。

然而,对于另外两大传统板块——经纪与投行,证券公司今年前三季度表现并不理想。随着一级市场政策环境转向以及证券交易市场的持续震荡,券商的经纪业务与投行业务迎来全新挑战。

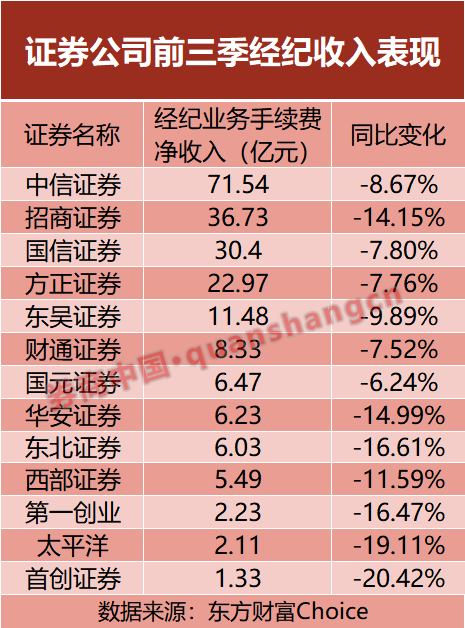

根据记者对东方财富Choice的统计,截至10月29日晚,13家上市券商今年前三季度经纪业务手续费净收入全线下滑,但下滑幅度相对有限。

包括中信证券、国信证券在内的6家券商同比降幅在10%以内,占比接近一半。其他券商的同比降幅大多在10%-20%之间。

相比经纪业务而言,多家上市券商投行收入面临更加大的幅度的下滑。长期对IPO业务有较高依赖的券商投行在今年面临业务转型。据悉,监管频频发声“把好上市关”,IPO上市项目锐减。

根据记者对东方财富Choice的统计,有7家证券公司的投资银行业务手续费净收入同比下滑超过30%。

其中,中信证券、国信证券、招商证券三家大型券商均同比减少逾40%,投资银行业务手续费净收入分别为28.19亿元、6.46亿元、4.19亿元。

东北证券投行板块面临收入滑坡,今年前三季度收入规模不足亿元,同比减少64.45%。

也有少数券商的投行收入出现逆市增长。首创证券今年前三季度投资银行业务手续费净收入为1.15亿元,同比增长74.72%;太平洋收入规模为1.42亿元,同比大增53.60%。

地址:上海市松江区振业路280号1号楼2层

电话:400 920 5548

邮箱:sales@sataton.com